中國能源大數據報告(2018) |我國能源發展概述

據國家統計局2017年《國民經濟和社會發展統計公報》,初步核算,全年國內生產總值827122億元,比上年增長6.9%,增速較2016年增加0.2個百分點。這是我國GDP總量首次登上80萬億元的門檻,也是自2010年以來我國經濟增長首次加速。本片主要介紹我國能源發展形勢、能源投資情況及國際新能源合作面臨機遇和市場空間等。

中國能源大數據報告(2018)

第一章 我國能源發展概述

本章作者 崔曉利

一、宏觀經濟形勢

1.我國GDP增速七年來首次提速,總量超80萬億元

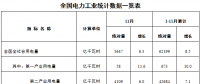

據國家統計局2017年《國民經濟和社會發展統計公報》,初步核算,全年國內生產總值827122億元,比上年增長6.9%,增速較2016年增加0.2個百分點。這是我國GDP總量首次登上80萬億元的門檻,也是自2010年以來我國經濟增長首次加速。

全年人均國內生產總值59660元,比上年增長6.3%。全年國民總收入825016億元,比上年增長7.0%。其中,2017全年最終消費支出對國內生產總值增長的貢獻率為58.8%,資本形成總額貢獻率為32.1%,貨物和服務凈出口貢獻率為9.1%。

我國經濟已由高速增長階段轉向高質量發展階段。中央經濟工作會議指出,2017年是實施“十三五”規劃的重要一年,是供給側結構性改革的深化之年。2017年經濟運行穩中向好、好于預期,轉型發展的態勢逐漸穩固,在高質量發展上邁出了一大步。

(數據來源:2012~2017年《國民經濟和社會發展統計公報》)

圖1-1 2008~2017年國內生產總值及增速

2.GDP季度增速略有起伏,仍屬中高速增長

我國經濟增速延續相對平緩走向,但每年仍以超過6.5%的速度增長,仍屬中高速增長。分季度看,2017年第一至四季度GDP增速分別為6.9%、6.9%、6.8%、6.8%,與前幾年相比增速曲線有所起伏。

(數據來源:國家統計局)

圖1-2 2013~2017國內生產總值季度增速(單位:%)

3.地方GDP增速較上年“漲少跌多”,西部領跑全國

從地方數據看,2017年31個省市區中,僅有云南、四川、陜西、湖南、浙江、山西、上海、黑龍江、遼寧9個省GDP增速高于2016年的增速,其余22個省市區GDP增速低于2016年的增速。

與2017年全國GDP增速相比,貴州、西藏、云南、重慶、江西、安徽、福建、四川、陜西、湖南、寧夏等在內的22個省市GDP增速超過了全國水平,其中有20個省份增速超過了7%,山西和海南增速為7%。上海GDP增速與全國持平。北京、河北、黑龍江、吉林、遼寧、內蒙古、天津、甘肅8地低于全國GDP增速,天津、甘肅全年的GDP增速僅為3.6%,并列墊底。

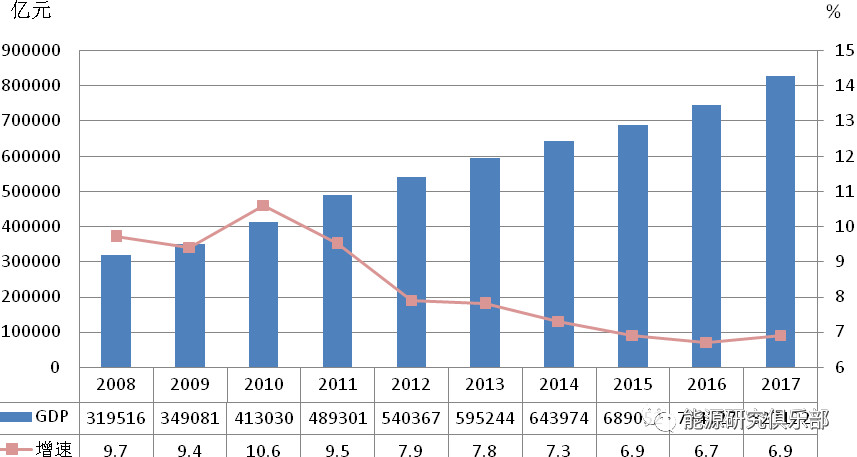

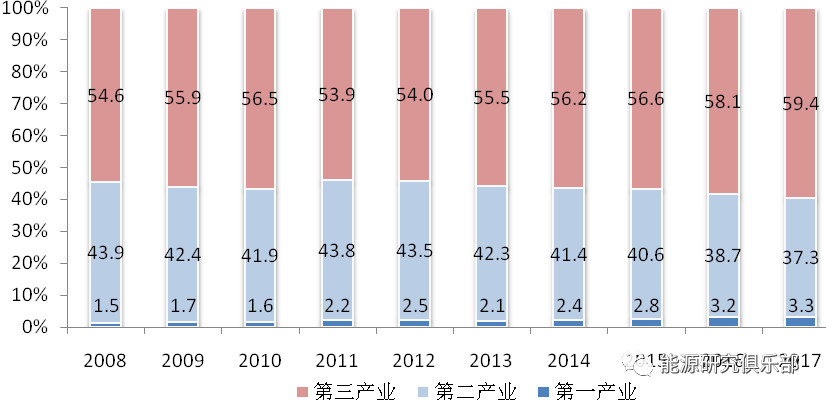

4.產業結構持續優化,第三產業增加值占比穩增

在產業結構方面,2017年,第一產業增加值65468億元,比上年增長3.9%;第二產業增加值334623億元,增長6.1%;第三產業增加值427032億元,增長8.0%。

從占比看,第一產業增加值占國內生產總值的比重為7.9%,較上年降低0.7個百分點,延續持續下降的態勢。第二產業增加值比重為40.5%。第三產業增加值比重為51.6%,與上年持平。

近十年數據看,2012年及之前第二產業增加值在GDP中占比一直保持在45%以上,但整體呈現下降走勢,2016年跌破40%,為39.8%,2017年第二產業增加值占比略有回升。

與之相對應,第三產業在GDP中占比處于穩步增長狀態,10年上升近10個百分點,對經濟增長的拉動作用不斷提升。2012年第二產業、第三產業占比均為45.3%,隨后第三產業增加值占比超過第二產業并呈現穩增趨勢。

(數據來源:國家統計局)

圖1-3 2008~2017年三次產業增加值占國內生產總值比重(單位:%)

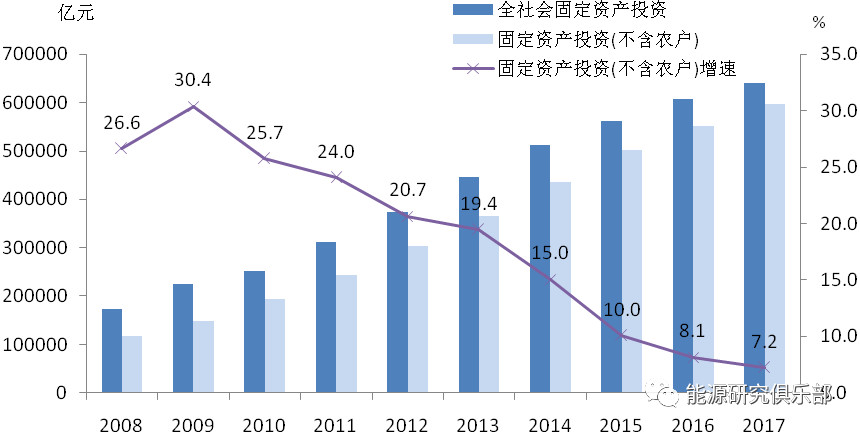

5.固定資產投資增速下滑

2017年全社會固定資產投資641238億元,比上年增長7.0%(根據第三次農業普查結果對2016年固定資產投資基數進行調整,2017年增速按可比口徑計算)。其中固定資產投資(不含農戶)631684億元,增長7.2%,再創新低。

(數據來源:國家統計局)

圖1-4 2008~2017年固定資產投資及增速

6.固定資產投資結構進一步優化

分產業看,第一產業投資20892億元,比上年增長11.8%;第二產業投資235751億元,增長3.2%;第三產業投資375040億元,增長9.5%。

從三產固定資產投資占比看,第三產業投資占比較上年提升1.3個百分點,為59.4%;第一產業投資占比增加0.1百分點,為3.3%;第二產業投資占比則較上年下降1.4個百分點,為37.3%。

從近十年占比數據也可以看出,第一產業和第三產業固定資產投資占比在逐漸增加,第二產業投資占比在下降,但從絕對值看當然都是增長態勢。

(數據來源:國家統計局)

圖1-5 2008~2017年三產固定資產投資占比(不含農戶)

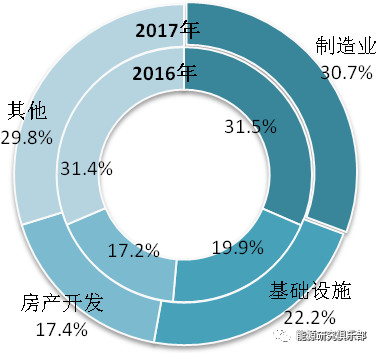

7.制造業投資增速低位回升至4.8%,基礎設施投資增19.0%

制造業投資、基建投資、房地產投資是固定資產投資中占比較大的三個行業。2017年,制造業投資193616億元,增長4.8%,增速比上年同期提高0.6個百分點。制造業投資占全部投資的比重為30.7%,比上年同期降低0.8個百分點。制造業投資結構不斷優化,高技術投資、技改投資增長較快,分別達到17%和16%;高耗能行業投資低速增長,石化、冶金、建材等分別增長-2.3%、0.1%和1.6%,較2016年下降了1.3、0.8和0.5個百分點。

2017年基礎設施投資(不含電力、熱力、燃氣及水生產和供應業)140005億元,比上年增長19%。基礎設施固定資產投資占比為22.2%,較上年增加2.3個百分點。其中,水利管理業投資增長16.4%;公共設施管理業投資增長21.8%;道路運輸業投資增長23.1%;鐵路運輸業投資同比下降0.1%。

2017年,全國房地產開發投資109799億元,比上年名義增長7.0%,增速比上年同期提高0.1個百分點。房地產開發投資占全部投資的比重為17.4%,比上年同期提高0.2個百分點。分區域看,東部、中部、西部的開發投資同比增速分別為7.2%、11.6%和3.5%。

另外,2017年采礦業投資9209億元,比上年下降10%;電力、熱力、燃氣及水生產和供應業投資29794億元,增長0.8%。

(數據來源:國家統計局)

圖1-6 2016~2017年行業固定資產投資占比(不含農戶)

二、能源生產及供應

1.能源生產總量35.9億噸標準煤,同比增3.6%

我國已形成較為完善的能源生產和供應體系,包含煤炭、電力、石油、天然氣、新能源、可再生能源等成熟的能源品類。2017年,全國一次能源生產總量35.9億噸標準煤,比上年增長3.6%。

國家統計局數據顯示,初步統計,2017年原煤產量34.5億噸(24.6億噸標準煤),同比增長3.2%。原油產量1.9億噸(2.7億噸標準煤),同比下降4.0%。天然氣產量1474.2億立方米(1.96億噸標準煤),同比增長8.5%。水電、核電、風電發電量17485億千瓦時(6.6億噸標準煤)。不同能源品種的增長勢頭分化明顯。

從近十年能源生產數據看,能源生產總量經歷持續增長后在2016年轉頭下降,2017年又開始上揚。2014至2016年原煤產量連年下降,2017年略有回升。原油產量繼2016年低于2億噸后,2017年再次降低。天然氣以及水電、核電、風電產量延續增長態勢,連年上升。

表1-1 2008~2017年一次能源生產情況

(數據來源:國家統計局)

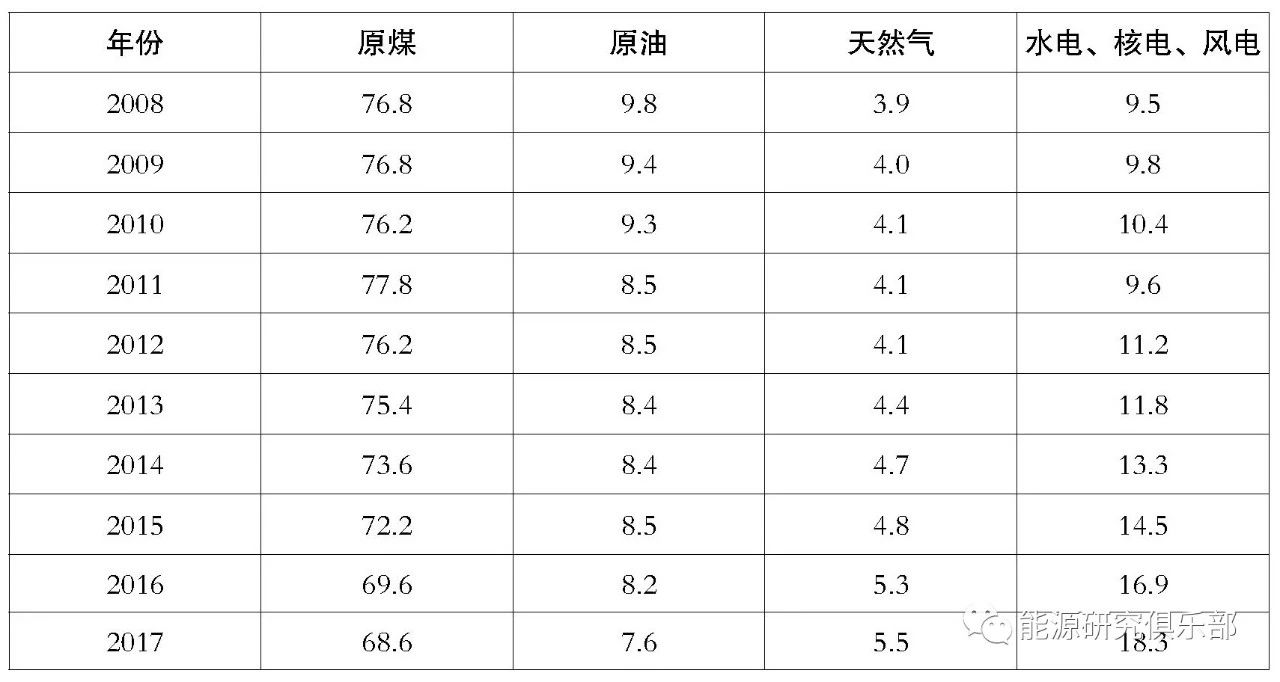

2.能源供應結構清潔化進程加速

2017年能源生產結構中,原煤占比68.6%,原油占比7.6%,天然氣占比5.5%,水電、核電、風電等占比18.3%。

從近十年間不同品種能源占比看,原煤生產占比在輕微波動之后呈下降趨勢,十年間下降9.2個百分點。原油生產總量占比持續下降,十年間下降2.5個百分點。天然氣和水電、核電、風電等清潔能源生產占比持續上升,清潔能源在能源供應結構中比重增加。

表1-2 2008~2017年中國能源生產結構(單位:%)

(數據來源:國家統計局)

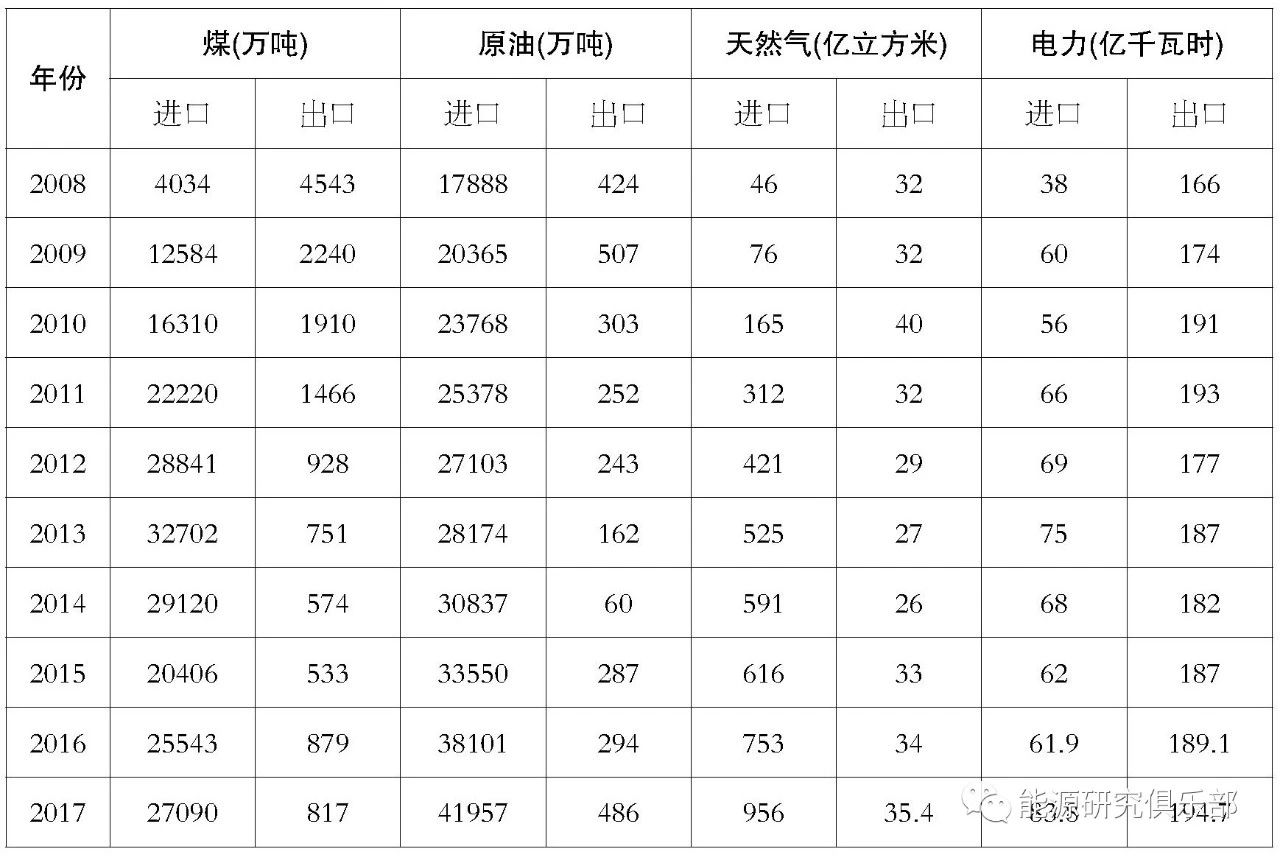

3.能源貿易持續增長,煤炭進口同比增25.2%

2017年,中國進口煤炭27090萬噸,同比增加1547萬噸,增長6.06%。2013年達到進口峰值3.27億噸之后逐年下滑,至2015年跌至2.04億噸,2016年,借國內煤炭供給側改革之勢,進口煤量反彈至2.55億噸,同比增速高達25.2%。2017年,進口煤增速放緩至6.06%,但仍然突破2.7億噸總量,國內市場對于進口煤仍有一定量的需求。

2017年,中國原油進口量突破4億噸,攀升至41957萬噸,較2016年增長了10.1%,并創歷史新高;2017年全年進口成品油2964萬噸,較2016年增長6.4%。由于國內原油產量不足,而需求較大,所以出口量微乎其微,凈進口量持續走高。

2017年,中國天然氣進口量為6857萬噸(約為956億立方米),與上年同期相比增長26.9%,對外依存度由上年的34.8%增至38.8%。

從近年能源貿易情況看,煤、原油和天然氣進口量均持續增加。出口量較小,與進口量相比有較大差距。

表1-3 2008~2017年我國能源進出口情況

(數據來源:2017年數據來自海關總署,其他來自國家統計局)

三、能源消費情況

1.能源消費增速上揚,天然氣消費量增長15.3%

我國的能源消費總量連續多年位居世界前列。2017年,我國能源消費總量增速回升,除原油外各品種實際消費均有增速回升。

據國家統計局初步核算,2017年能源消費總量44.9億噸標準煤,比上年增長2.9%。其中,國家發展改革委數據顯示,全年原油表觀消費量為6.1億噸,首次超過6億噸,同比增長6.0%,增速較上年擴大0.5個百分點。全年天然氣消費量2373億立方米,同比增長15.3%,增速約為上一年的兩倍。天然氣在我國一次能源消費結構中的占比增至約7.2%。

而2016年,能源消費總量為43.6億噸標準煤,同比增速1.4%。煤炭消費量下降4.7%,原油消費量增長5.5%,天然氣消費量增長8.0%,電力消費量增長5.0%。

十年來,能源消費總量持續上升。以2007年能源消費總量31.1億噸標準煤為參照,十年間能源消費增長了44.2個百分點。自2014年以來,增速持續低迷,2017年同比增速2.9%略有回升,距離2010年(7.3%)、2011(7.3%)年的高增速仍有相當大的差距。

(數據來源:國家統計局)

圖1-7 2008~2017年能源消費總量及增速

從不同品種能源消費增速看,煤炭消費增速總體呈現下降趨勢,2014至2016年均呈負值,2017年增速回正,有所回升;石油消費增速有小幅波動,在5%左右徘徊;天然氣消費與水電、核電、風電消費增速則較高。

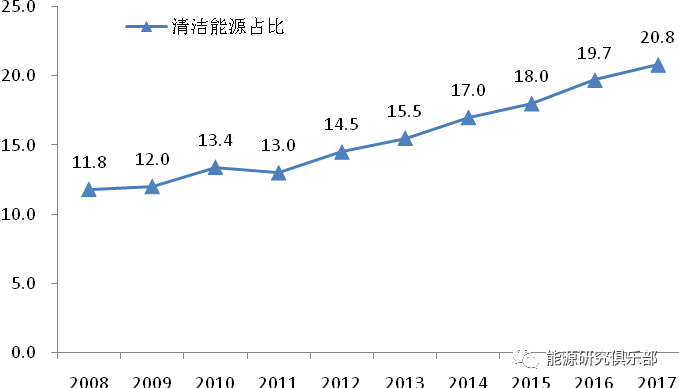

2.清潔能源占比突破20%,仍有發展空間

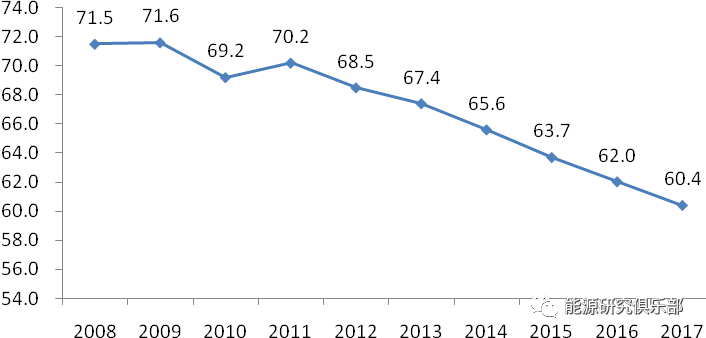

2017年能源消費結構為:煤炭消費量占能源消費總量的60.4%,比上年下降1.6個百分點;天然氣、水電、核電、風電等清潔能源消費量占能源消費總量的20.8%。

從近十年數據看,煤炭、石油這兩種能源消費約占到我國一次能源消費總量的80%~90%,呈下降趨勢,2017年兩者合計占比低于80%,為79.2%。石油消費比重持續上升,達到18.8%。煤炭消費占比呈下降趨勢,短期內仍是我國主要能源來源。而十年間清潔能源消費占能源消費總量的比重從2008年的11.8%上升到2017年的20.8%,幾乎翻番。

總體看來,我國能源構成中,煤炭處于主體性地位,石油消費量高但生產量低,供應依賴進口。清潔能源消費比重持續上升,發展潛力大。

表1-4 2008~2017年分品種能源占能源消費總量的比重(單位:%)

(數據來源:據國家統計局數據計算所得)

圖1-8 2008~2017年清潔能源消費量占能源消費總量的比重(單位:%)

3.我國能源消費居世界第一,化石能源占比偏高

據2017年《BP世界能源統計年鑒》,2016年中國能源消費3053百萬噸油當量,超過美國780百萬噸油當量,穩居榜首。印度、俄羅斯、日本分別以723.9、673.9、445.3百萬噸油當量居于第三、四、五名。

而在能源消費構成中,中國、印度煤炭一支獨大。美國、俄羅斯、日本、加拿大、德國、伊朗均以油氣為主要消費品種,加拿大、巴西也消耗較多水電。從能源清潔度看,俄羅斯、加拿大、伊朗清潔能源消費占比較高,均超過60%,而中國能源結構中清潔能源占比僅僅19.2%。

表1-5 2016年世界一次能源消費前十名及能源結構

注:數據來源于2017年《BP世界能源統計年鑒》,一次能源包括進行商業交易的燃料,以及用于發電的現代可再生能源。占比為計算所得,因與國家統計局統計口徑不同,數據略有出入

四、能源投資情況

2017年,能源工業固定資產投資中,我國電力、熱力、燃氣及水生產和供應業投資29794億元,增長0.8%,增速回落0.3個百分點;煤炭開采及洗選業投資2648億元,同比下降12.3%;石油及天然氣開采業投資2649億元,同比增長13.9%。

2017年,電源(電源、電網基本建設投資為納入行業統計的大型電力企業完成數)基本建設投資完成額2700億元,同比下降20.8%,其中,水電投資618億元,同比增加0.1%,核電投資395億元,同比下降21.6%,火電投資740億元,同比下降33.9%。電網基本建設投資完成額5315億元,同比下降2.2%。

表1-6 2008~2017年能源行業固定資產投資(不含農戶,單位:億元)

(數據來源:國家統計局、國家能源局、電力規劃設計總院)

五、能源效率情況

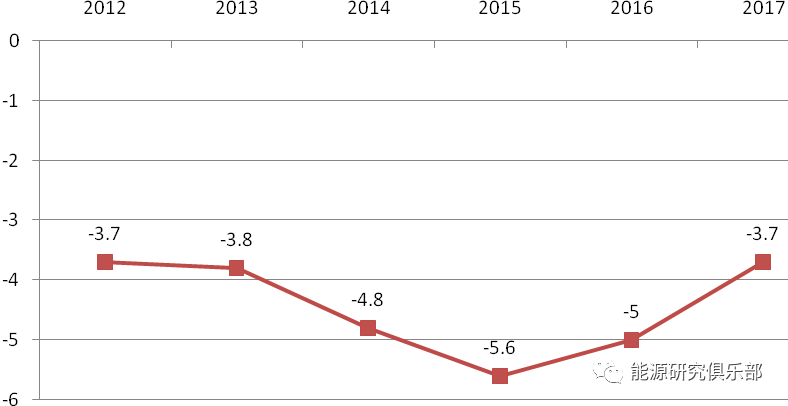

1.能效水平提升,萬元GDP能耗下降3.7%

全國2017年能源消費總量為44.9億噸標準煤,比2016年上升2.9%。萬元國內生產總值能耗同比下降3.7%。重點耗能工業企業單位燒堿綜合能耗下降0.3%,噸水泥綜合能耗下降0.1%,噸鋼綜合能耗下降0.9%,噸粗銅綜合能耗下降4.8%,每千瓦時火力發電標準煤耗下降0.8%。全國萬元國內生產總值二氧化碳排放下降5.1%。

能耗下降,能效水平提升,即用較少的能源生產出了等量的國內生產總值。隨著清潔能源消費量占比不斷提升,意味著能耗降低的同時,用能也更為清潔化。

(數據來源:國家統計局)

圖1-9 2012~2017年萬元國內生產總值能耗降低率(單位:%)

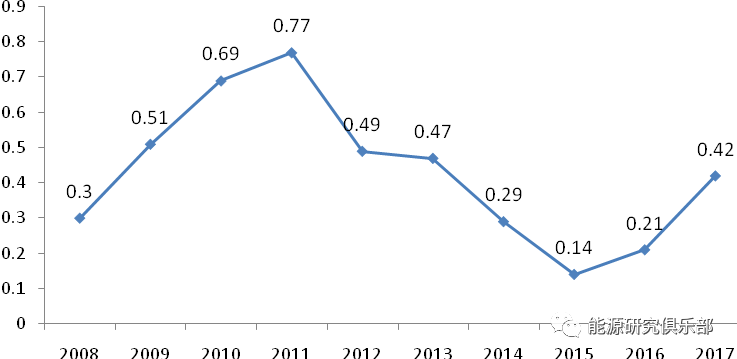

2.能源消費彈性系數0.42,略有回升

能源消費彈性系數是反映能源消費增長速度與國民經濟增長速度之間比例關系的指標,能夠反映經濟增長對能源的依賴程度。據測算,2017年能源消費彈性系數為0.42,較2015、2016年均有回升。

“十二五”期間,我國的能源消費彈性系數有較大程度下降,由2010年的0.69降至2015年的0.14。2012年以來,能源消費彈性系數持續下降,最近兩年有所反彈,但均低于0.5。

圖1-10 2008~2017年能源消費彈性系數

注:2017年之前數據來源于國家統計局,2017年數據系計算所得

六、能源發展趨勢

1.煤炭消費占比將持續下降,縮小與國際差距

我國能源消費結構中,煤炭消費仍占據主體地位,但呈現逐年下降趨勢,十年間占比下降了12.1個百分點。根據規劃,我國“十三五”期間煤炭消費比重將下降到58%左右,煤炭產量為39億噸,煤炭行業發展面臨歷史性拐點。

(數據來源:國家統計局,均系計算所得)

圖1-11 2008~2017年煤炭在一次能源消費中占比(單位:%)

對照國際能源消費中的煤炭占比,2016年,全球一次能源消費結構中,石油、天然氣占比合計57.4%,煤炭占比為28.1%。而我國煤炭消費仍占60%以上,還有相當大的差距。

表1-7 2014~2016年世界一次能源消費結構

注:數據來源于2017年《BP世界能源統計年鑒》,占比為計算所得,因與國家統計局統計口徑不同,數據略有出入

未來,發展非化石能源與化石能源高效清潔利用將并舉推進,煤炭消費比重將逐步降低,天然氣消費比重將逐步提高,風電、太陽能、地熱能等可再生能源和核電消費比重將大幅增加,我國能源消費對煤炭的依賴也將隨之逐漸降低。

2.能源結構向清潔化、低碳化方向發展

我國能源轉型進程中,以降低能源結構中化石能源比重、提高清潔能源占比為方向,從煤炭、石油、天然氣到大力發展清潔能源。

我國清潔能源發展正在提速。根據國家能源局的數據,截至2017年底,中國風電裝機容量為1.6億千瓦,太陽能裝機容量為1.3億千瓦,分別同比增長10.5%和68.7%。地熱能、生物質能也在隨著技術提升成為清潔能源重要組成部分,能源結構向高效、清潔、低碳進程加快轉型。

《能源發展戰略行動計劃(2014—2020年)》指出,著力優化能源結構,把發展清潔低碳能源作為調整能源結構的主攻方向。到2020年,非化石能源占一次能源消費比重達到15%,天然氣比重達到10%以上,煤炭消費比重控制在62%以內。清潔化、低碳化正成為能源經濟發展的趨勢。

3.能源企業推進體制改革,布局轉型發展

黨的十九大報告強調,要完善各類國有資產管理體制,改革國有資本授權經營體制,加快國有經濟布局優化、結構調整、戰略性重組。截至今年6月25日,國資委先后完成19組36家企業重組,中央企業布局結構不斷優化。

對于能源行業,國企改革已成大勢所趨。在2018年1月召開的中央企業、地方國資委負責人會議上,國資委主任肖亞慶表示,要穩步推進裝備制造、煤炭、電力、通信、化工等領域央企戰略性重組。2018年1月5日,國家發展改革委、財政部等12部門聯合印發《關于進一步推進煤炭企業兼并重組轉型升級的意見》,支持有條件的煤炭企業之間實施兼并重組。今年央企工作部署中,中國石油、國家電網、中國華能、中國華電、國家電投集團、三峽集團、國家能源集團、中國電力建設集團等均提出了混改計劃。

《能源發展戰略行動計劃(2014~2020年)》也曾指出,要重點推進電網、油氣管網建設運營體制改革,明確電網和油氣管網功能定位,逐步建立公平接入、供需導向、可靠靈活的電力和油氣輸送網絡。新的機制體制為能源行業企業帶來新的運營模式。

同時,隨著能源革命、電力體制改革推進,以及云計算、大數據、能源互聯網、智慧能源、人工智能等相關能源科技日新月異,未來能源行業的新模式、新業態都將隨之不斷涌現。

4.國際新能源合作面臨機遇和市場空間

近年來,我國能源企業加快海外發展步伐,開展國際項目合作,加大海外投資布局,能源企業“走出去”取得系列成果。

“一帶一路”倡議更為我國參與國際能源合作提供了絕佳機會。“一帶一路”上的發展中國家擁有豐富的能源資源,能源增量需求大,開發潛力大,有較大的市場空間。

在國際能源合作中,加快能源轉型、應對氣候變化成為世界各國能源合作的重要參考。合作領域也從傳統化石能源開采向低碳、清潔化產業鏈方向轉變,新能源合作將成為國際能源合作的重要內容。隨著我國新能源市場擴大、技術成熟和成本降低,新能源產業參與國際合作的步伐將提速。

(作者:崔曉利)

責任編輯:仁德財