海潤光伏還能起死回生嗎?

然而,梳理其各個業務單元的毛利率發現,其全產業鏈經營模式似乎是無效的。其核心的業務電池片和組件的毛利率都比較低(見表五),而且起伏不定;而上游的單晶硅片和多晶硅片業務則時有時無,而且大多年份都處于虧損狀態;電站業務收人則比較穩定,但是毛利率卻處于快速下滑狀態,2012年為66.68%,2017年則僅有27.17%;工程施工業務毛利率尚可,但其收人卻—直在萎縮,2017年其收人僅有700余萬元(見表六);而其2017年新增的代工業務竟然是虧損的,毛利率為B18.82%,這讓人不得不懷疑其經營管理能力,也不能不懷疑其引人該業務的動機。

由此可看出,其全產業鏈經營的方式并未實現協同效應,提升其經營利潤水平;相反,很多業務板塊—直虧損,反而降低了其盈利能力。

對比—下其與隆基股份各個類似業務單元的毛利率就會發現,其毛利率差的不是—丁半點(見表七),全產業鏈經營是完全失效的。

漏洞百出的企業管理

除了常年居高不下的管理費用外,我們或許還可以從以下幾個事例中一窺*ST海潤的管理能力。

一是資產減值損失問題。4月28日,*ST海潤發布了關于前期重大會計差錯更正的公告。公告稱:其閑置的合肥生產線及廠房工程不再有進一步的使用計劃,應調整增加計提在建工程減值準備5223萬元。

其閑置的鑫輝生產線及廠房工程不再有進一步的使用計劃,應調整增加計提在建工程減值準備6523萬元。

這則公告暴露出了其兩方面管理問題:第一是投資管理問題,新投資的產線尚未建成就已經喪失競爭力只能閑置,巨額投入無法收回;其次是財務管理問題,減值準備程序不嚴格,減值計提額不準確,這或將誤導投資者。

二是企業內控管理問題。5月4日,*ST海潤發布關于收到上海證券交易所《關于對海潤光伏科技股份有限公司2017年年度報告的事后審核問詢函》的公告。公告揭示的兩個問題值得關注:一是公司子公司對外進行大額擔保,公司管理層竟然不知道或說未及時發現?排除其他因素,顯然,公司的內控管理是有很大問題的;二是在公司資金狀況緊張,投資可能無法實施的情況下,仍然進行大額對外投資,這實在讓人無法理解其動機何在。

這則公告指出的涉及管理的問題多達20余條,其余未發現的或許更多,*ST海潤內部管理問題之多可見一般。

顯然,如此管理,如此的商業模式,或許才是*ST海潤常年虧損的原因所在。那*ST海潤還有機會起死回生,重新上市嗎?

起死回生的可能

如今,*ST海潤想要起死回生,重新上市,最主要的就是實現盈利;但以其現在的狀態,這似乎遙遙無期。

高企的資產負債率

小編梳理了歷年*ST海潤的資產負債率情況(見圖二)。這幾年,*ST海潤一直處于高負債經營狀態,其資產負債率一直居高不下,2017年其資產負債率已經達到91.32%,2018年一季度更是達到了92.61%,已經接近資不抵債的情形,如果算上其快速增長的資產減值損失,或許其資不抵債的日子并不遙遠。

高比例的流動負債

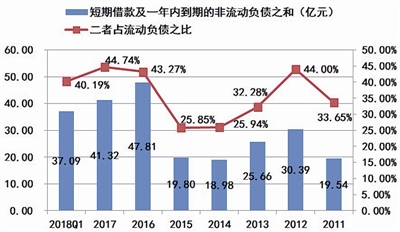

再看看其負債構成情況,在其負債之中,流動負債的比率一直比較高,最低都在六成以上。2017年,其流動負債占總負債的比率為75.44%,2018年一季度這個數值則達到了76.67%(見圖三)。

巨額的短期負債

再看看其短期借款和一年內到期的非流動負債情況,情況不容樂觀。2017年末,其二者之和為41.32億元(見圖四),2018年一季度末則仍有37.09億元,短期償債壓力巨大。

有限的償債能力

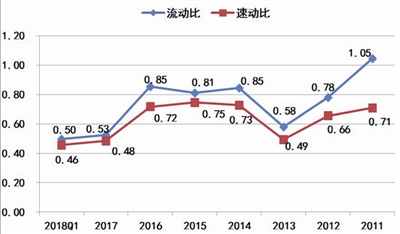

與其高額的短期負債相比,其償債能力更不容樂觀。除2011年外,*ST海潤的流動比都在1以下(見圖五),2017年只有0.53,2018年一季度更是只有0.5;速動比方面,2017年只有0.48,2018年一季度又進一步下降到0.46。顯然,*ST海潤的償債能力是很有限,短期內債務違約的可能性非常大。

緊缺的貨幣資金

相比于短期負債,*ST海潤的貨幣資金十分緊缺(見表八)。2018年一季度其賬上貨幣資金更是僅有2.52億元,不到其短期負債的十分之一;更令人擔憂的是,根據財報,2017年末,其不受限制的貨幣資金僅有9500余萬元,而逾期的借款已經超過6.7億元,其已無法償還到期債務。

不足的獲取現金能力

*ST海潤一直以來的現金流及現金獲取能力不容樂觀(見表九)。2017年其現金及現金等價物凈流出額為10.35億元,其可動用的現金及現金等價物僅有0.96億元。隨著2018年一季度其營業收入大幅下滑至2.92億元,其通過正常經營獲取現金流的能力降至冰點,再疊加現今的債券市場形勢及金融市場監管形勢,*ST海潤通過正常經營及渠道獲取現金償還債務的可能性幾乎為零。

因此,*ST海潤通過正常渠道獲得起死回生的可能性幾乎為零,如此也就僅剩華山一條道了——資產重組。

責任編輯:蔣桂云