期貨實(shí)操專(zhuān)家來(lái)了 就不告訴你是誰(shuí)

電力現(xiàn)貨現(xiàn)在是熱詞?但電力期貨您聽(tīng)過(guò)嗎?其實(shí)電力期貨在電改方案中就有提及,2015年國(guó)務(wù)院《關(guān)于進(jìn)一步深化電力體制改革的若干意見(jiàn)》(簡(jiǎn)稱(chēng)“9號(hào)文”)提出:“待時(shí)機(jī)成熟時(shí)探索開(kāi)展電力期貨和電力場(chǎng)外衍生品交易,為發(fā)電企業(yè)、售電主體和用戶(hù)提供遠(yuǎn)期價(jià)格基準(zhǔn)和風(fēng)險(xiǎn)管理手段”。

那究竟什么是電力期貨?電力期貨到底應(yīng)該怎么做?在開(kāi)展電力期貨的過(guò)程中,應(yīng)該注意什么?國(guó)外電力期貨市場(chǎng)什么樣?中國(guó)有沒(méi)有值得借鑒的經(jīng)驗(yàn)和教訓(xùn)?……

這些問(wèn)題的答案,黃杰夫先生都可以告訴您。

黃杰夫,AEX控股公司創(chuàng)始合伙人。2010至2016年,任美國(guó)洲際交易所ICE大中華區(qū)董事總經(jīng)理;2005至2010年,任芝加哥氣候交易所(CCX)亞洲副總裁,參與了CCX同中石油集團(tuán)合資組建的天津排放權(quán)交易所的談判、創(chuàng)立和經(jīng)營(yíng);在美國(guó)有十多年的跨國(guó)并購(gòu)和期貨市場(chǎng)的經(jīng)驗(yàn),所涉及的領(lǐng)域包括交易所、期貨公司、金融軟件基礎(chǔ)設(shè)施等。

還有更好的消息是,這么重磅的行業(yè)大咖,就要來(lái)“享能匯第二期電力現(xiàn)貨實(shí)戰(zhàn)培訓(xùn)”的現(xiàn)場(chǎng)了,如果您想近距離接觸黃杰夫先生,如果您想了解更多電力期貨知識(shí),趕緊報(bào)名我們的活動(dòng)吧!

沒(méi)見(jiàn)面前,先請(qǐng)您欣賞一篇黃杰夫先生的文章!

【本文首發(fā)于財(cái)新專(zhuān)欄】原文標(biāo)題:中國(guó)電力期貨設(shè)計(jì)首要是去“行政化”

電力現(xiàn)貨市場(chǎng)2017年提出試點(diǎn)地區(qū)和時(shí)間表后,執(zhí)行并不順利。8個(gè)試點(diǎn)地區(qū)的模擬啟動(dòng)時(shí)間延后至明年,各地緊鑼密鼓地推出方案。與之相關(guān)的電力期貨,還沒(méi)提上日程。

電力期貨在電改方案中就有提及,電力期貨和現(xiàn)貨將是市場(chǎng)參與方要面臨的新形勢(shì)。2015年國(guó)務(wù)院《關(guān)于進(jìn)一步深化電力體制改革的若干意見(jiàn)》(簡(jiǎn)稱(chēng)“9號(hào)文”)提出:“待時(shí)機(jī)成熟時(shí)探索開(kāi)展電力期貨和電力場(chǎng)外衍生品交易,為發(fā)電企業(yè)、售電主體和用戶(hù)提供遠(yuǎn)期價(jià)格基準(zhǔn)和風(fēng)險(xiǎn)管理手段”。

筆者近期在同國(guó)內(nèi)電力市場(chǎng)學(xué)者、監(jiān)管部門(mén)、發(fā)電企業(yè)、獨(dú)立售電公司等機(jī)構(gòu)的溝通中,發(fā)現(xiàn)關(guān)于電力期貨,有3個(gè)問(wèn)題需要澄清。

電力期貨是手段,不是目的

第一個(gè)問(wèn)題:電力期貨、場(chǎng)外衍生品或廣義上講的“financial power trading”(金融電力交易),都是手段,不是目的。

脫離服務(wù)電力產(chǎn)業(yè)鏈企業(yè),空談“金融電力”,會(huì)把市場(chǎng)引入錯(cuò)誤的方向。市場(chǎng)參與者需要一個(gè)透明的電力價(jià)格基準(zhǔn),金融市場(chǎng)的所有努力都必須在現(xiàn)有現(xiàn)貨市場(chǎng)設(shè)計(jì)的框架內(nèi),緊密?chē)@“確立基準(zhǔn)”這個(gè)核心。

目前在國(guó)內(nèi)期貨交易所上市的50多個(gè)合約中, 與電力行業(yè)關(guān)聯(lián)度比較大的,是鄭州商品交易所的動(dòng)力煤期貨合約。2013年9月份開(kāi)始交易,到現(xiàn)在整整五年。中國(guó)設(shè)計(jì)“金融電力”交易時(shí),很有必要認(rèn)真總結(jié)動(dòng)力煤期貨上市后五年中所取得的成績(jī)和存在的不足。如果不弄清、解決發(fā)電企業(yè)當(dāng)下為什么沒(méi)有實(shí)質(zhì)參與動(dòng)力煤期貨套期保值的具體問(wèn)題之前,輕易推出場(chǎng)內(nèi)電力期貨,很難想象能真正服務(wù)實(shí)體經(jīng)濟(jì)。

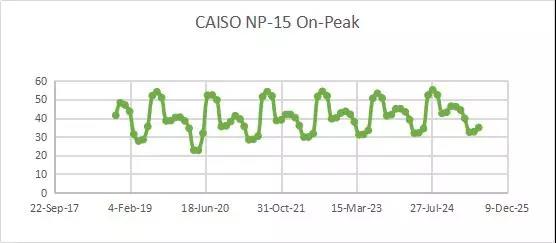

期貨交易的核心,是搭建一個(gè)透明的“遠(yuǎn)期曲線”。

|

數(shù)據(jù)來(lái)源:FIS

上圖是美國(guó)加州NP-15樞紐的電價(jià)遠(yuǎn)期曲線。這也是加州電力市場(chǎng)的一個(gè)價(jià)格基準(zhǔn)。從這個(gè)曲線上,可以看到2025年左右的價(jià)格。以廣東的發(fā)電企業(yè)為例,目前他們不僅要應(yīng)對(duì)即將到來(lái)的電力現(xiàn)貨市場(chǎng)的價(jià)格波動(dòng),而且還要應(yīng)對(duì)動(dòng)力煤價(jià)格和碳排放價(jià)格的波動(dòng)。所以,廣東省推出現(xiàn)貨市場(chǎng)后,探索電力期貨,最大的挑戰(zhàn)之一是如何同時(shí)搭建以機(jī)構(gòu)為主導(dǎo)的、60到72個(gè)月以上的電力遠(yuǎn)期曲線、動(dòng)力煤遠(yuǎn)期曲線和廣東碳排放權(quán)遠(yuǎn)期曲線。

總結(jié)動(dòng)力煤期貨存在的一些不足之處:除了遠(yuǎn)期曲線的透明度不夠(只有20多個(gè)月),還有動(dòng)力煤期貨的近月合約是否活躍,交割月期、現(xiàn)價(jià)格的收斂度,合約每日持倉(cāng)和交易量的比例倒掛等。如果這些不足之處不能及時(shí)改善,將影響未來(lái)電力期貨交易的實(shí)施。

至少?gòu)拿绹?guó)電力市場(chǎng)的經(jīng)驗(yàn)看,遠(yuǎn)期價(jià)格的透明度提高,吸引了更多的機(jī)構(gòu)參與交易,市場(chǎng)流動(dòng)性增加;而交易活躍,使遠(yuǎn)期價(jià)格更加透明,形成良性循環(huán)。高流動(dòng)性的價(jià)格基準(zhǔn),有助于電力市場(chǎng)價(jià)格的穩(wěn)定,同時(shí)確保市場(chǎng)的“韌性”(resilience)。

金融電力交易要吸取教訓(xùn)

第二個(gè)問(wèn)題是關(guān)于中國(guó)目前整體市場(chǎng)化處于發(fā)育階段,政府干預(yù)力度大,與美國(guó)有很大不同。因此,中國(guó)現(xiàn)階段適合不適合像美國(guó)市場(chǎng)學(xué)習(xí),開(kāi)始做“金融電力”交易?

美國(guó)期貨行業(yè)的確經(jīng)歷了八代人的辛勤耕耘。如今,期貨市場(chǎng)在創(chuàng)新活力、服務(wù)實(shí)體經(jīng)濟(jì)能力等方面,仍然領(lǐng)先世界。中國(guó)受監(jiān)管的大宗商品期貨交易,也有30年的歷史,積累了豐富的經(jīng)驗(yàn)和人才。

筆者認(rèn)為隨著電力現(xiàn)貨市場(chǎng)的推出,中國(guó)電力行業(yè)面臨的問(wèn)題,不是要不要做“金融電力”交易,而是如何在借鑒歐美市場(chǎng)經(jīng)驗(yàn)和教訓(xùn)的基礎(chǔ)上,探索一條符合國(guó)際規(guī)范和市場(chǎng)規(guī)律的實(shí)施路徑,搭建一個(gè)透明的金融電力市場(chǎng)體系,牢牢抓住貼身服務(wù)電力產(chǎn)業(yè)鏈企業(yè)這個(gè)根本。在這個(gè)新的金融電力市場(chǎng)體系中,機(jī)構(gòu)是主導(dǎo),沒(méi)有散戶(hù)。換句話說(shuō),中國(guó)的電力期貨,應(yīng)該換一個(gè)全新的實(shí)施“套路”,避免過(guò)多的制約市場(chǎng)的所謂“中國(guó)特色”。

美國(guó)經(jīng)濟(jì)整體市場(chǎng)化程度很高,但它的電力市場(chǎng)改革和金融電力交易的推出,也并非一帆風(fēng)順。

1996年,美國(guó)聯(lián)邦能源監(jiān)管委員會(huì)(FERC)出臺(tái)“888號(hào)命令”,規(guī)定電網(wǎng)公司必須向獨(dú)立發(fā)電企業(yè)開(kāi)放電網(wǎng)。隨著輸電技術(shù)進(jìn)步,發(fā)電企業(yè)可以將電力賣(mài)給幾百公里之外的用戶(hù)。“888“出臺(tái)后,F(xiàn)ERC遭到電網(wǎng)公司起訴,直至上訴到美國(guó)最高法院。2002年3月,經(jīng)過(guò)激烈的法庭辯論,最高法院判FERC獲勝。第三方公平接入電網(wǎng),成為美國(guó)電力市場(chǎng)改革的里程碑。

在金融電力交易方面,美國(guó)洲際交易所的創(chuàng)始人斯普萊克出身于加州電廠。20多年前,美國(guó)加州開(kāi)始電力市場(chǎng)化改革。改革初期,行政干預(yù)仍很?chē)?yán)重。2001年1月,美國(guó)橄欖球“超級(jí)碗”總決賽(Ravens vs. Giants)在加州舉行。州政府擔(dān)心老百姓看電視、比賽中間休息時(shí)集中使用家用電器會(huì)使電網(wǎng)不堪重負(fù),所以呼吁居民決賽當(dāng)天幾家人扎堆聚眾看一臺(tái)電視,減少用電負(fù)荷。

年輕的斯普萊克看到這種情況,就自己創(chuàng)業(yè),成立了一個(gè)民營(yíng)電力交易所,希望用一個(gè)中立、透明的市場(chǎng)價(jià)格信號(hào),提高發(fā)電資源的配置效率。加州政府隨即通過(guò)法律,禁止機(jī)構(gòu)在這個(gè)交易所交易。斯普萊克不死心,把交易所實(shí)體轉(zhuǎn)移到了亞特蘭大市,至今他的交易所已是北美最大的能源交易所,加州市場(chǎng)的金融電力交易絕大部分在洲際交易所完成。2005年,洲際交易所在紐約證券交易所(NYSE)上市,2013年洲際交易所出資110億美元,收購(gòu)了有220年歷史的NYSE。

今年九月的中、下旬,北歐、美國(guó)PJM電力市場(chǎng),幾周之內(nèi)陸續(xù)發(fā)生了金融電力交易風(fēng)險(xiǎn)事件,違約造成的損失都在一億美元以上。向成熟電力市場(chǎng)學(xué)習(xí),其中一個(gè)重要的內(nèi)容,是研究他們犯過(guò)的錯(cuò)誤,目的是讓我們的金融電力市場(chǎng),避免犯同樣的錯(cuò)誤。所以,我們必須搞清風(fēng)險(xiǎn)事件的起因和解決方案,搞清中國(guó)的金融電力交易應(yīng)該建立什么樣的機(jī)制,才能避免類(lèi)似風(fēng)險(xiǎn)未來(lái)在中國(guó)發(fā)生。同時(shí)對(duì)比國(guó)內(nèi)動(dòng)力煤期貨存在的不足,找到電力期貨設(shè)計(jì)和實(shí)施當(dāng)中必須要改進(jìn)的一些重要細(xì)節(jié)。

電力期貨要多元、透明、開(kāi)放

第三個(gè)問(wèn)題是國(guó)內(nèi)大宗商品期貨交易所行業(yè)的市場(chǎng)化和開(kāi)放。我本人在美國(guó)的期貨交易所從業(yè)十多年,最深的感觸是這個(gè)行業(yè)充滿活力、創(chuàng)新和競(jìng)爭(zhēng)。在短短的20年中,洲際交易所從一個(gè)電力交易的“個(gè)體戶(hù)”,發(fā)展成市值400多億美元的全球最大的交易所集團(tuán),就是一個(gè)典型的例子。

在金融電力交易方面,美國(guó)現(xiàn)有四個(gè)交易所競(jìng)爭(zhēng):CME、洲際交易所、Nodal和納斯達(dá)克商品交易所。其中,在Nodal交易所上交易的期貨合約,有6000個(gè)。

在國(guó)內(nèi),今年九月,國(guó)家發(fā)展改革委和國(guó)家能源局頒發(fā)了《關(guān)于推進(jìn)電力交易機(jī)構(gòu)規(guī)范化建設(shè)的通知》,旨在推進(jìn)電力交易機(jī)構(gòu)股份制改造。通知要求,按照“多元制衡的原則”,對(duì)現(xiàn)有各電力交易中心進(jìn)行股份制改造,為市場(chǎng)主體搭建公開(kāi)透明、功能完善的電力交易平臺(tái)。通知規(guī)定電力交易機(jī)構(gòu)應(yīng)體現(xiàn)多方代表性,股東應(yīng)來(lái)自各類(lèi)交易主體,非電網(wǎng)企業(yè)資本股比應(yīng)不低于20%,鼓勵(lì)按照非電網(wǎng)企業(yè)資本占股50%左右完善股權(quán)結(jié)構(gòu)。

未來(lái),交易金融電力的期貨平臺(tái),也應(yīng)該具備透明、多元化、相互制衡的現(xiàn)代交易所治理結(jié)構(gòu),真正實(shí)現(xiàn)交易所監(jiān)管、所有權(quán)、經(jīng)營(yíng)團(tuán)隊(duì)的市場(chǎng)化分離。這是電力期貨市場(chǎng)服務(wù)電力行業(yè)實(shí)體經(jīng)濟(jì)的重要前提。

當(dāng)下,中國(guó)的金融市場(chǎng)正在經(jīng)歷著前所未有的對(duì)外開(kāi)放;未來(lái)兩三年,像高盛、花旗、UBS、JPMorgan這樣的華爾街投行和期貨公司都可以在中國(guó)開(kāi)設(shè)獨(dú)資的分公司。中國(guó)國(guó)內(nèi)的原油期貨、鐵礦石期貨和PTA期貨,也開(kāi)始了國(guó)際化交易的進(jìn)程。在這樣新的國(guó)內(nèi)和國(guó)際環(huán)境下,中國(guó)未來(lái)的電力期貨、碳排放期貨交易所平臺(tái)的治理結(jié)構(gòu),應(yīng)該以“去行政化”、國(guó)際標(biāo)準(zhǔn)為導(dǎo)向,強(qiáng)化交易所之間的競(jìng)爭(zhēng)機(jī)制。

最后,對(duì)于發(fā)電企業(yè),在現(xiàn)貨市場(chǎng)到來(lái)之際,筆者給出四個(gè)小建議:(a)搭建電力交易的內(nèi)控(前臺(tái)、中臺(tái)和后臺(tái))軟件體系;(b)確立首席風(fēng)險(xiǎn)官責(zé)任制;(c)落實(shí)財(cái)政部最新版本的“對(duì)沖會(huì)計(jì)”規(guī)范,在新的財(cái)務(wù)制度下,將企業(yè)的電力現(xiàn)貨貿(mào)易和金融電力對(duì)沖,有機(jī)的聯(lián)成一個(gè)體系; (d)首先探索用規(guī)范的場(chǎng)外交易框架,通過(guò)每一筆雙邊交易的逐步積累,在各類(lèi)規(guī)范的市場(chǎng)主體和金融機(jī)構(gòu)的參與下,一步一步搭建各區(qū)域市場(chǎng)的電力遠(yuǎn)期曲線,確立透明的遠(yuǎn)期價(jià)格基準(zhǔn)。

上述這些先決條件都具備了,幾年之后,場(chǎng)內(nèi)多邊的電力期貨合約上市,自然水到渠成。

責(zé)任編輯:仁德財(cái)

- 相關(guān)閱讀

- 電力要聞

- 交易行情

- 增量配網(wǎng)

- 電改政策

- 電改觀察

- 會(huì)展活動(dòng)

- 國(guó)際電力

-

11個(gè)試點(diǎn)項(xiàng)目!河北省2021年度電力源網(wǎng)荷儲(chǔ)一體化和多能互補(bǔ)試點(diǎn)項(xiàng)目公示名單

-

能源服務(wù)的線上線下

2021-12-20能源服務(wù) -

廣東:支持建設(shè)電、熱、冷、氣等多種能源協(xié)同互濟(jì)的綜合能源項(xiàng)目 培育綠色交易市場(chǎng)機(jī)制

2021-12-20多種能源協(xié)同

-

11個(gè)試點(diǎn)項(xiàng)目!河北省2021年度電力源網(wǎng)荷儲(chǔ)一體化和多能互補(bǔ)試點(diǎn)項(xiàng)目公示名單

-

廣東:支持建設(shè)電、熱、冷、氣等多種能源協(xié)同互濟(jì)的綜合能源項(xiàng)目 培育綠色交易市場(chǎng)機(jī)制

2021-12-20多種能源協(xié)同 -

浙江“兜底”售電為何有人點(diǎn)贊有人不爽?

2021-12-20售電

-

分錢(qián)、分糧、分地盤(pán)…大秦電網(wǎng)招募售電合伙人

-

10月份用電量延續(xù)較快增長(zhǎng)態(tài)勢(shì) 國(guó)民經(jīng)濟(jì)持續(xù)恢復(fù)向好

-

能源市場(chǎng)“負(fù)價(jià)格”事件分析及啟示

2020-11-03電力現(xiàn)貨市場(chǎng),電力交易,電改

-

國(guó)家發(fā)改委給14家單位回函了!完善落實(shí)增量配電業(yè)務(wù)改革政策的八條建議

2021-03-10國(guó)家發(fā)改委,增量配電,業(yè)務(wù)改革,政策,八條建議 -

2020年增量配電研究白皮書(shū):河南、云南、山西、浙江、江蘇五省區(qū)改革推動(dòng)成效顯著

2020-11-16增量配電,研究,白皮書(shū) -

貴州電網(wǎng)關(guān)于支持務(wù)川電解鋁產(chǎn)能指標(biāo)的建議

2020-11-10務(wù)川電解鋁產(chǎn)能指標(biāo)

-

能源服務(wù)的線上線下

2021-12-20能源服務(wù) -

【電改新思維】目錄電價(jià)“天花板”掀開(kāi)后,對(duì)電力營(yíng)銷(xiāo)系統(tǒng)的影響

2021-10-16全面,取消,工商業(yè)目錄,銷(xiāo)售電價(jià) -

國(guó)家發(fā)改委答疑電價(jià)改革

2021-10-15國(guó)家發(fā)改委,答疑,電價(jià)改革

-

【電改新思維】目錄電價(jià)“天花板”掀開(kāi)后,對(duì)電力營(yíng)銷(xiāo)系統(tǒng)的影響

-

電改里程碑文件——真的放開(kāi)兩頭

2021-10-15全面,取消,工商業(yè)目錄,銷(xiāo)售電價(jià) -

【電改新思維十七】目錄電價(jià)“天花板”被捅破,對(duì)市場(chǎng)化電費(fèi)結(jié)算方式有何影響?